Webémission mensuelle sur l’économie

- Notre dernière webémission mensuelle sur l’économie s’intitule Rebounding markets / slowing growth (rebond sur les marchés, ralentissement de la croissance).

Baladodiffusion Pleinement investis

- Pour couronner notre offre de divertissement audiovisuel cette semaine, je vous propose une baladodiffusion sur les perspectives économiques que j’ai récemment enregistrée et qui met en vedette Dave Richardson.

Une avalanche de bonnes nouvelles

- Depuis quelque temps, nous avions l’habitude de parler du ralentissement de l’économie mondiale et des différentes forces qui contribuent à cette décélération. Aujourd’hui, nous faisons volte-face (mais pas pour longtemps) en raison d’une avalanche de bonnes nouvelles.

- Actifs à risque

- L’indice S&P 500 vient de clore son meilleur mois de janvier en plus de 30 ans et a récupéré pas moins de 7,9 % par rapport à ses pertes antérieures. De même, les écarts de crédit se sont resserrés. Ces deux excellentes nouvelles reflètent d’autres points positifs sur lesquels nous reviendrons plus loin.

- Cela dit, cette embellie des marchés ne peut pas être examinée séparément. Elle survient au lendemain d’un mois de décembre cauchemardesque, qui est le pire dans l’histoire du S&P 500 depuis une longue période de 88 ans. Dans l’ensemble, les marchés boursiers accusent toujours un retard important par rapport à leurs sommets de 2018.

- Emploi aux États-Unis

- Suivies de près, les données sur la création d’emplois aux États-Unis pour janvier ont coupé le souffle : 304 000 emplois nets dans le pays. Ce chiffre est presque le double du rythme prévu et environ le triple de ce qui est requis pour maintenir un taux d’emploi stable à long terme. Par ailleurs, un nouveau record a été établi en janvier 2019, puisqu’il s’agissait du 100e mois consécutif de gains d’emploi.

- Comme nous le savions déjà, la paralysie du gouvernement américain n’aura pas eu d’incidence directe sur les données relatives à l’emploi. Elle pouvait néanmoins pousser les entreprises à réduire leurs projets d’embauche. La volatilité des marchés financiers aurait pu en faire autant. Heureusement, les données ne reflètent aucune de ces craintes, et il semble que l’économie américaine continue de progresser tant bien que mal, du moins pour le moment.

- En revanche, un mouvement négatif se dessine du côté des données sur le chômage. Ainsi, le taux de chômage global a légèrement augmenté, passant de 3,9 % à 4,0 %. Aussi minime soit-elle, cette variation fait suite à une augmentation de 3,8 % à 3,9 % (et souvent, lorsque la moyenne mobile sur trois mois du taux de chômage augmente de 0,4 point de pourcentage ou plus, une récession s’ensuit). De plus, le taux U-6, une mesure générale, a bondi pour passer de 7,6 % à 8,1 %. En outre, selon le rapport le plus récent, le nombre d’inscriptions au chômage hebdomadaires est passé d’un creux suivant la crise financière (200 000) à un sommet depuis 2017 (253 000). Faut-il comprendre que des problèmes se profilent à l’horizon ? Pas nécessairement : l’augmentation des taux de chômage découle essentiellement de la hausse de la participation au marché du travail plutôt que d’une pénurie d’emplois. Quant à la flambée du nombre d’inscriptions au chômage, possiblement temporaire, elle pourrait être un effet secondaire de la paralysie du gouvernement, du mauvais temps, de l’incidence de la journée dédiée à Martin Luther King Jr. et d’une grève des enseignants en Californie.

- L’important indice ISM du secteur manufacturier a fortement progressé en janvier, passant de 54,3 à 56,6. Cette hausse n’efface pas entièrement la chute vertigineuse enregistrée en décembre. Elle évite toutefois ce que bon nombre d’observateurs (y compris nous-mêmes) craignaient, soit une nouvelle baisse attribuable à des restrictions des dirigeants d’entreprises. Les entreprises américaines semblent non seulement toujours heureuses d’embaucher, mais aussi d’engager des dépenses en immobilisations. Les statistiques à ce sujet ne laissent pas entrevoir la chute de confiance tant redoutée. De même, il ressort du Forum de Davos que les dirigeants d’entreprises se sont révélés moins inquiets que prévu.

- La plus récente salve d’indices des directeurs d’achats en Chine contient d’agréables surprises. L’indice officiel des directeurs d’achats du secteur manufacturier a avancé de 49,4 à 49,5. Pour sa part, l’indice du secteur non manufacturier est passé de 53,8 à 54,7. Il s’agit de bonnes nouvelles, compte tenu de tous les propos pessimistes à l’endroit de la croissance en Chine. En revanche, les deux indices correspondants provenant du secteur privé, soit les indices Caixin des directeurs d’achats, ont fléchi. L’indice du secteur manufacturier a baissé, passant de 49,7 à 48,3, et celui des services, de 53,9 à 53,6. Quels indices sont les plus dignes de confiance ? Ils méritent probablement tous qu’on s’y attarde, mais les indices Caixin sont peut-être davantage dignes de foi en raison du risque que les autorités chinoises embellissent les statistiques économiques qu’elles publient.

- Du côté des entreprises, Boeing a formulé contre toute attente des commentaires favorables à propos de la demande d’avions ; ce résultat pourrait se révéler important, compte tenu de la mesure dans laquelle la société est représentative des intentions d’engager des dépenses d’immobilisations et des dépenses en général. Bien entendu, les résultats d’entreprises ne sont pas tous favorables. Ainsi, Caterpillar, une société tout aussi importante, a fait état plus tôt d’une tendance opposée.

- La semaine dernière, la Fed a poursuivi sa réorientation vers une politique plus accommodante. Dans son communiqué, elle a éliminé l’énoncé prospectif à l’égard de nouvelles hausses de taux, soulignant plutôt qu’elle fera preuve de patience et (dans le cas de la réduction graduelle de la taille de son bilan) d’une sensibilité accrue aux conditions économiques. Elle a tempéré son évaluation de la croissance, passée de forte à solide. Elle a aussi jugé que les tensions inflationnistes étaient faibles. Par conséquent, aucune hausse de taux ne devrait être décrétée dans l’immédiat. Voilà une nouvelle importante pour les marchés, étant donné que l’effondrement des marchés boursiers à la fin de 2018 était imputable à 50 % aux préoccupations liées au relèvement des taux (et à 50 % au ralentissement de la croissance).

- Enfin, les indices des conditions financières ne dénotent pas un aussi grand durcissement qu’auparavant, étant donné que les attentes à l’égard des banques centrales ont diminué, que les taux obligataires ont baissé, que les écarts de taux se sont resserrés et que les marchés boursiers ont récupéré une partie de leurs pertes. En fait, aux États-Unis, l’indice des conditions financières signale que la moitié du resserrement observé depuis l’automne dernier a été effacé ; il demeure toutefois loin des conditions extrêmement souples que nous avons brièvement connues il y a un an. L’un des éléments susceptibles d’entraver la croissance en 2019 s’est légèrement résorbé.

- En résumé, nous avons reçu la semaine dernière de nombreuses bonnes nouvelles macroéconomiques, provenant de façon disproportionnée des États-Unis. N’oublions pas non plus la fin de la paralysie du gouvernement américain, survenue il y a un peu plus d’une semaine. L’économie des États-Unis continue de résister à la tendance baissière prédominante dans d’autres pays.

- Cependant, nous nous en voudrions de ne pas mentionner que le protectionnisme, l’atténuation des effets des mesures budgétaires et le resserrement des conditions financières devraient finir par juguler la croissance de l’économie américaine. Mais pour l’instant, la théorie est éclipsée par un climat d’optimisme.

Fléchissement de l’Europe

- Alors que la croissance demeure robuste aux États-Unis, celle de la zone euro subit un ralentissement prononcé. Ce contraste est quelque peu surprenant, étant donné que la zone euro est beaucoup moins pénalisée par des facteurs comme le protectionnisme ou l’effet décroissant des mesures de stimulation budgétaire.

- L’Italie vient tout juste de faire état d’une contraction du PIB pour un deuxième trimestre d’affilée, ce qui est souvent interprété comme un signe de récession. Or, la situation n’est pas aussi grave qu’elle en a l’air : l’économie a enregistré des déclins de seulement 0,1 % et 0,2 %. On est donc loin de la catastrophe. En outre, n’oublions pas que l’Italie est connue pour sa croissance anémique, son économie n’ayant toujours pas retrouvé son niveau de 2004. Il n’en reste pas moins qu’il s’agit des premiers reculs trimestriels en cinq ans. Ils s’expliquent vraisemblablement en partie par la politique du nouveau gouvernement populiste et la hausse des coûts d’emprunt qu’elle entraîne.

- Fait plus inquiétant, la croissance de l’Allemagne a fortement décéléré. La production industrielle a baissé d’une année sur l’autre et l’économie s’est contractée au troisième trimestre. Bien qu’une véritable récession soit peu probable, il est évident que le moteur de la croissance de l’Europe a des ratés. Heureusement, l’Allemagne dispose d’une très grande marge de manœuvre en matière de stimulation budgétaire. Cependant, comme le pays a toujours fait preuve de prudence budgétaire, il pourrait renoncer à utiliser ce type de mesures.

- EnFrench, les gilets jaunes continuent de manifester, perturbant l’activité économique et freinant les projets de réformes du président Macron visant à relancer la croissance.

- L’Europe demeure tout de même un marché intéressant : les valorisations boursières sont attrayantes et le cycle économique semble moins avancé qu’aux États-Unis. Toutefois, pour le moment, sa croissance manque assurément de vigueur.

Masse monétaire

- Nous ne parlons pas souvent de la masse monétaire, alors qu’il s’agissait du thème central des conversations sur l’économie dans les années 70 et 80. D’autres variables économiques se sont effectivement révélées plus utiles au cours des années subséquentes.

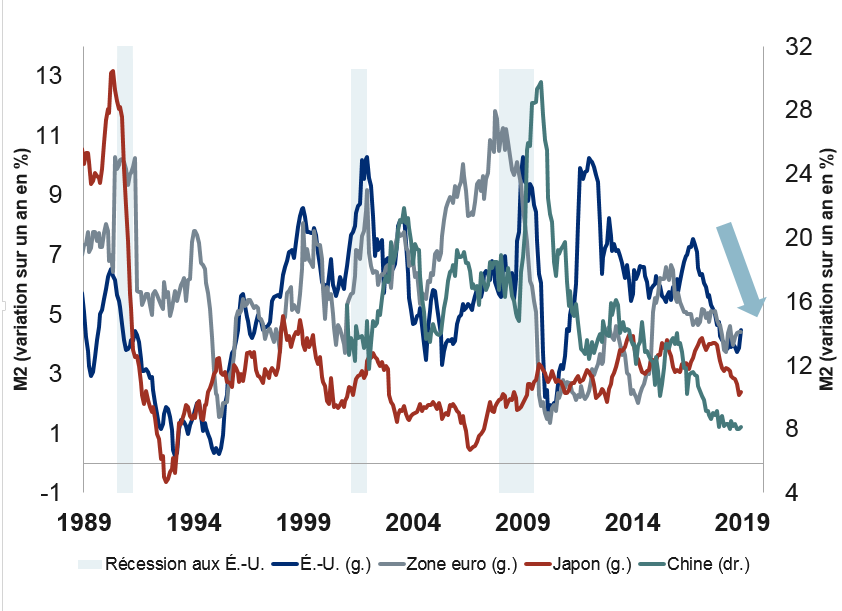

- Cela dit, les mesures de la masse monétaire méritent encore un moment d’attention, ne serait-ce que parce que la même tendance au ralentissement de la croissance de la masse monétaire se fait sentir dans plusieurs pays (voir le graphique qui suit).

- Il n’est toutefois pas facile de déterminer l’implication de cette tendance baissière. La croissance de la masse monétaire M2, mesure illustrée par le graphique, semble devancer la croissance du PIB et avoir une corrélation positive avec cette dernière. Par conséquent, cette tendance est un indicateur économique négatif.

- Certains analystes ne s’en remettent toutefois qu’à la mesure M1 de la masse monétaire, qui est plus restrictive. En surface, cette autre mesure indique la même chose : une tendance à la décélération. Cependant, lorsque nous tentons d’établir une corrélation entre la croissance de la masse monétaire M1 et celle du PIB, nous constatons qu’elle est en fait inversée. Un ralentissement de la croissance de la masse monétaire M1 annonce donc une accélération de la croissance du PIB.

- La masse monétaire fournit ainsi des indicateurs contradictoires, l’un signalant un ralentissement de la croissance, l’autre une accélération. Nous ne pouvons pas vraiment dire que l’un annule l’autre, mais nous comprenons dès lors mieux pourquoi les mesures de la masse monétaire ne sont plus autant utilisées que par le passé.

- Nous croyons néanmoins que la croissance de la masse monétaire M2 est un peu plus fiable, c’est-à-dire que les données constituent probablement un indicateur de décélération de l’économie. Il convient toutefois de noter que même la mesure M2 est loin d’avoir été sans faille. Elle a bel et bien signalé la récession des États-Unis au début des années 2000, mais révélait faussement une accélération avant la récession de 2008-2009. Ensuite, les corrélations sont inexistantes lorsque nous entrons réellement en récession ; la masse monétaire monte souvent en flèche grâce aux mesures de relance des banques centrales, au lieu de s’effondrer à cause de l’inactivité économique.

Ralentissement de la criossance de la masse monétaire mondial

Nota : Données en date de déc. 2018. Sources : Haver Analytics, RBC GMA

Le point sur la déréglementation

- Pour évaluer l’ampleur et l’incidence des initiatives budgétaires des États-Unis sur la croissance économique, nous avons tendance à comparer l’effet accélérateur des réductions d’impôt à l’effet modérateur des tarifs douaniers.

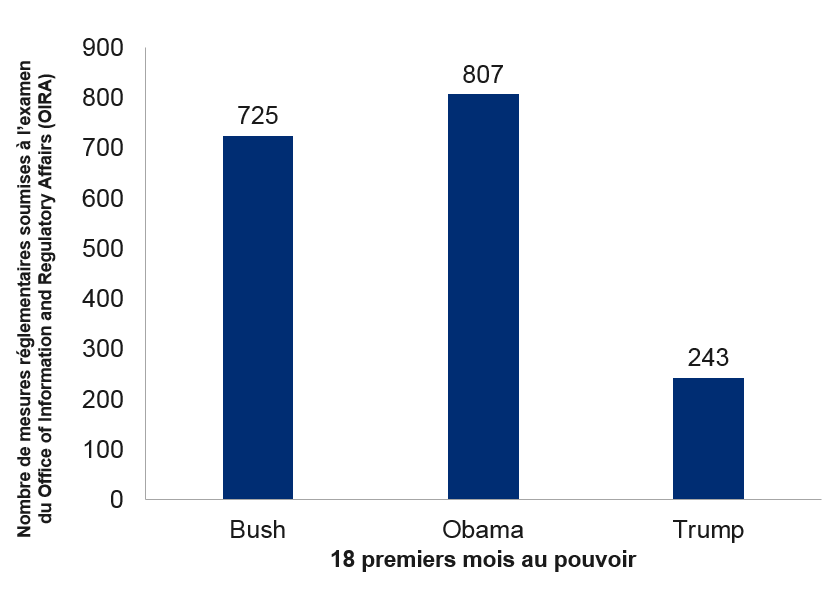

- Toutefois, la politique de déréglementation de la Maison-Blanche est aussi un élément important de l’équation. Selon les calculs effectués par l’Université George Washington, le graphique suivant montre que l’administration Trump a en fait adopté beaucoup moins de mesures réglementaires, soit trois ou quatre fois moins, que les deux administrations précédentes.

-

Moins de mesures réglementaires sous la présidence de Donald Trump

Nota : Données en date de du 20/7/2018. Sources : Regulatory Studies Center de l’Université George Washington, RBC GMA

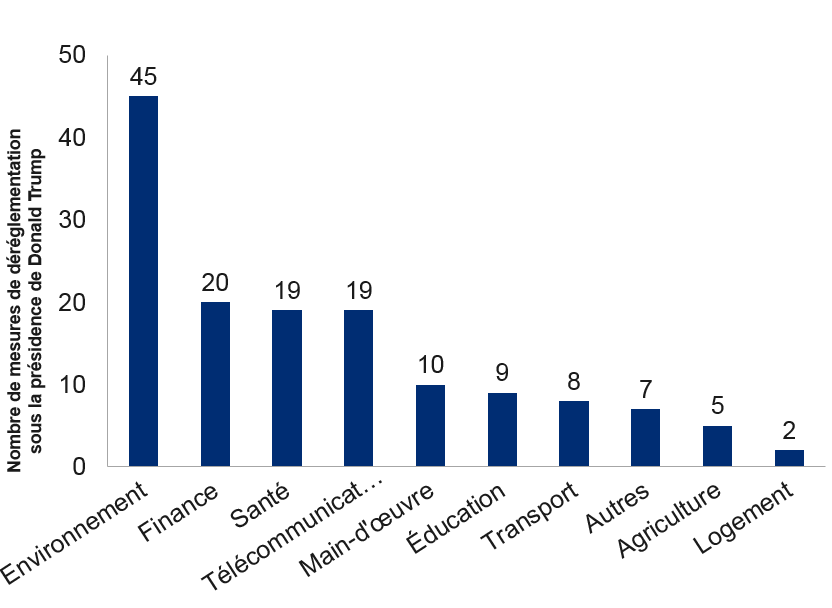

- Le graphique ci-dessous indique que le mouvement de déréglementation a principalement touché l’environnement et la finance, ce qui cadre avec l’idée selon laquelle le président Donald Trump est particulièrement favorable aux secteurs de l’énergie et des banques.

- Bien qu’on s’entende pour dire que la déréglementation donne un solide élan à l’activité économique à court terme, la question est loin d’être aussi simple en ce qui a trait aux effets à long terme. Il va sans dire qu’il est mauvais d’abroger de bons règlements et qu’il est bon d’en abroger de mauvais. La difficulté consiste à les départager.

- Le risque évident qui se pose dans le présent cas est que l’allègement de la réglementation sur l’environnement est dommageable du point de vue écologique et, par conséquent, ait des effets néfastes sur l’économie à long terme (sans parler de ceux sur la société). L’assouplissement de la réglementation dans le secteur de la finance pourrait en fin de compte augmenter le risque que survienne une crise financière.

La déréglementation a eu lieu principalement dans les domaines de l’environnement et de la finance

Nota : Données en date du 9/1/2019. Sources : The Brookings Institution, RBC GMA